年が明けて、今年も「確定申告」の季節がやってきました。

フリーランスや自営業仲間からは、「領収書がー」「医療費がー」「ふるさと納税でどれだけ節税できるの」「入力が終わらん」などの声が聞こえてくる確定申告シーズン。

でも、そもそも確定申告ってなんなんだっけ?

大きな枠組みを理解することで、自分のやっている作業の意味もわかるというもの。ということで、「確定申告とはなんなのか」。もう一度おさらいしてみましょう!

いわゆる確定申告は、「所得税」を計算するための手続き。

そもそも確定申告とは何なのか。国税庁のホームページを見てみましょう。

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続です。(国税庁HPより)

私たちが口にする「確定申告」とは、おもに「所得税の確定申告」であることがほとんどです。

「去年1年間の収入はこれくらいでした」と報告し、それにかかる税金(所得税)はいくらなのか を知るための手続きです。

確定申告は、あくまで所得税を知るための作業です。

ここで求めた「所得」は、来年の自分にかかる住民税や健康保険料を計算する際のベースにもなります。

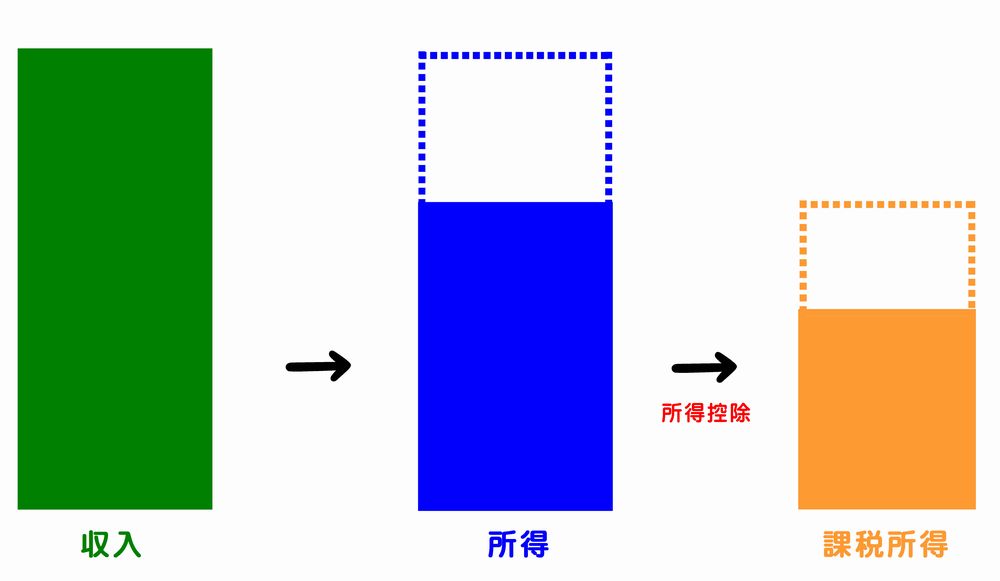

「収入」と「所得」と「所得税」の関係。

ここでおさらいしておきたいのは、「所得」と「収入」の違いです。

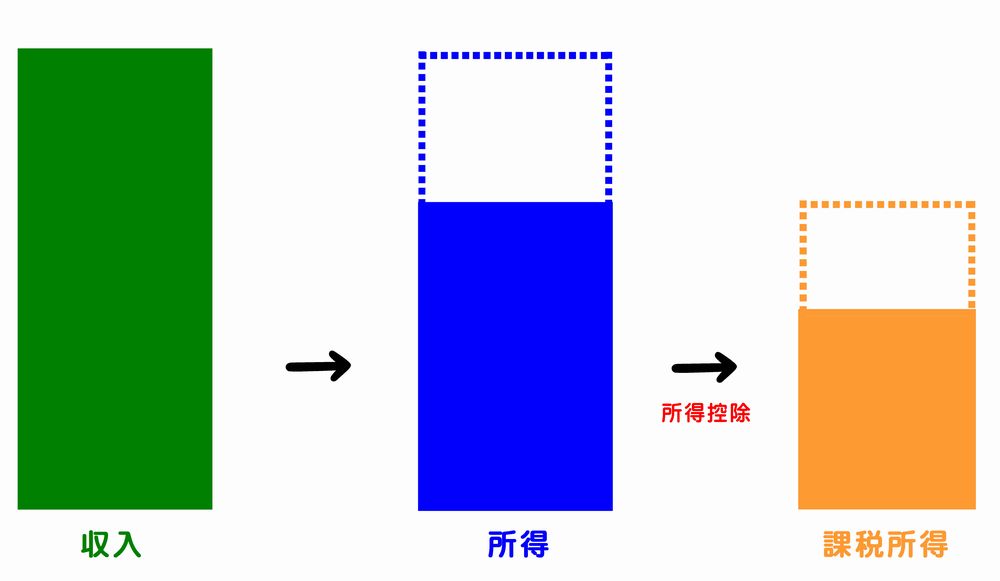

収入と所得の関係は、この図のとおり。

「収入」にはいくつかの種類があり(次項で解説します)、それぞれの収入に対して「所得」の額が決められています。

そこで求めた所得から控除(所得控除)を引いたものが「税金のかかる所得(課税所得)」になります。元々の収入よりだいぶ少ない額になっていますね。

この「税金のかかる所得(課税所得)」をもとにして、所得税を計算します。

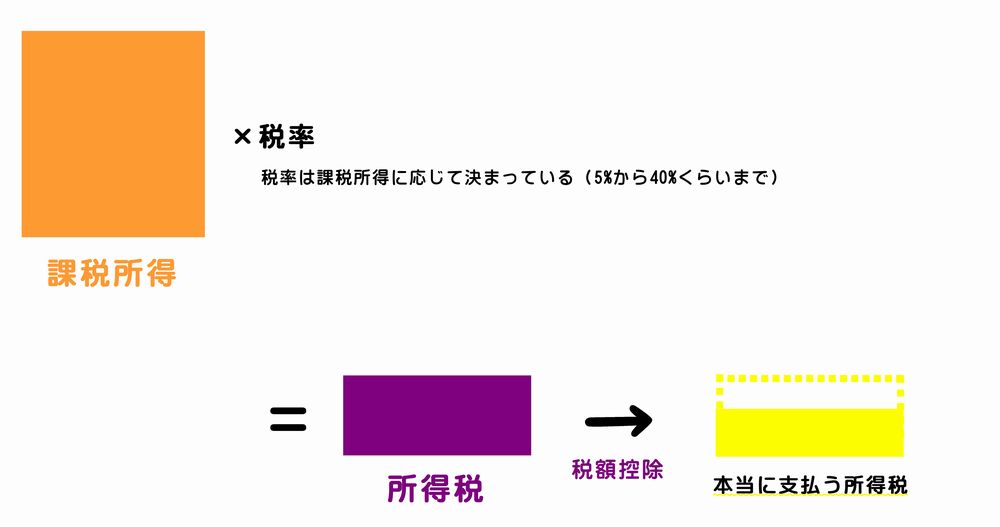

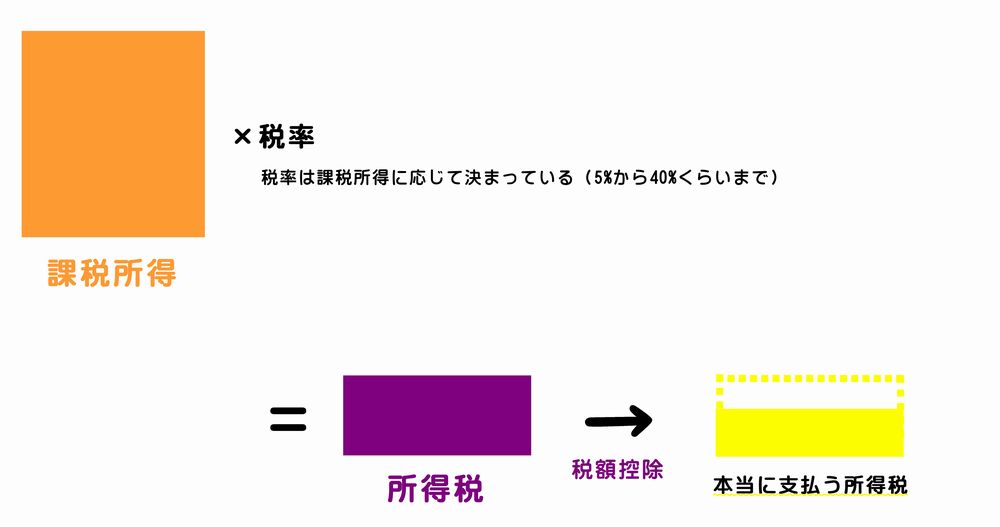

「税金のかかる所得」に税率をかけたものが、「所得税」になります。さらにここから控除(税額控除)を引いて、「本当に支払う所得税」が決まるのです。

ちなみに、「本当に支払う所得税」がマイナスなら、お金が戻ってきます。(還付)

「税率」は課税所得の額で決まります。たくさんの所得がある人ほど、税率も高くなります。これが「累進課税」というやつですね。

「収入」には8つの種類がある。

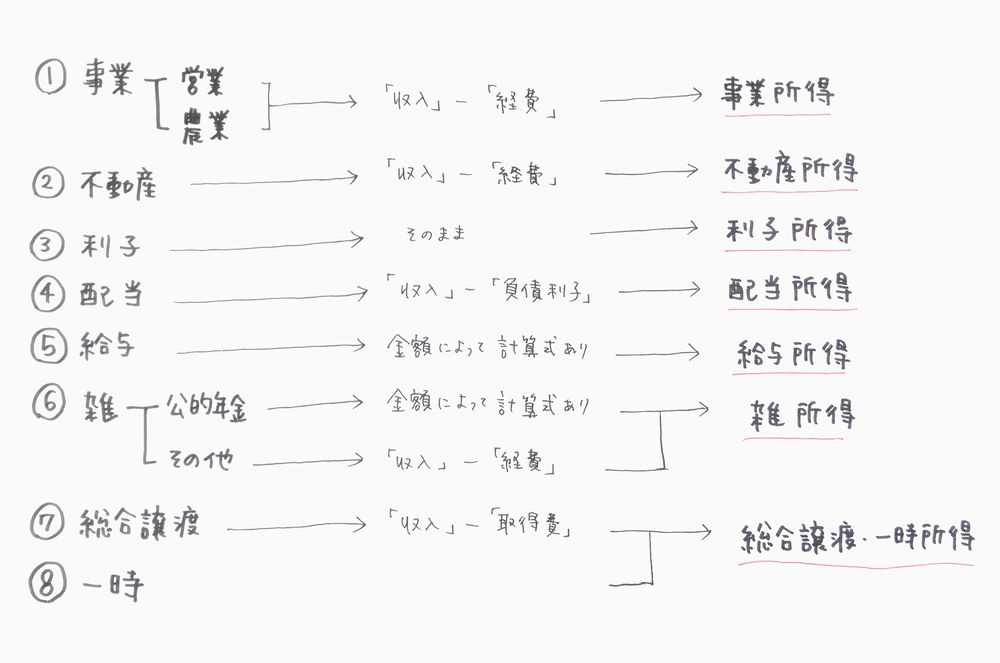

確定申告で言うところの「収入」には8つの種類があります。それぞれの「収入」によって、「所得」への計算方法が違うので、ざっくりと見てみましょう。

会社の正社員で、副業など他の収入がない人は「給与所得」だけですね。アルバイトを掛け持ちしている人も、給与をもらう先が複数あるだけで、「給与所得」。

自分で仕事をしている個人事業主は「事業所得」。自営業をしつつ時々バイトもしている人は「事業所得」と「給与所得」。

年金をもらいつつ株などの配当をもらっている人は「雑所得」と「配当所得」。サラリーマンをしつつ賃貸でマンションを貸している人は「給与所得」と「不動産所得」の申告が必要です。

現代では、複数の収入源を持つ人もふえています。「自分が申告する所得はどれなのか?」を押さえておきましょう。

お花屋さんで働きつつ、ハンドメイドサイトで自分の商品を売っている人は、「給与所得」と「営業所得」または「雑所得」ですね。利益が20万円以上になったら、申告が必要になります。

税金を安くするためのアイテムが「控除」。

収入が大きい=所得が大きい人ほど、所得税は高くなります。

「いろいろ事情もあるでしょうから、少し税金を割り引いてあげますよ」というのが「控除」です。

先ほどの図をもう一度見てみましょう。

所得から割り引いてあげる「所得控除」と、税金から直接割り引いてあげる「税額控除」の2種類があることがわかります。

所得控除にはどんなものがある?

一般的な所得控除は、以下のとおりです。

・基礎控除

・扶養控除

・配偶者控除

・勤労学生・障害者控除

・寡婦・寡夫控除

・寄付金控除

・地震保険料控除

・社会保険料控除

・生命保険料控除

・小規模企業共済控除

・医療控除

・雑損控除

同じ所得の人であっても、受けられる控除が多ければ多いほど「課税所得」が低くなるため、税金は安くなります。

これらを駆使することで「課税所得をなるべく減らし、払う税金を減らそう」とするのが「節税」なんですね。

ふるさと納税をしてみたり、病院の領収書を取っておいたりするのはコレのため。少しでも所得控除をしてもらって「課税所得」を減らそうというわけです。

事業を営んでいる人には「青色申告特別控除」というスペシャルな所得控除があります。これは、事業所得・不動産所得がある人だけが使える控除。

青色申告承認申請書を提出していること、複式簿記による帳簿をつけていることなどの条件がありますが、65万円または10万円の控除が受けられます。

税額控除にはどんなものがある?

配当控除、住宅ローン控除、政党等特別寄付金控除などがあります。

税額控除はダイレクトに税額を割り引いてくれるので、お得感がありますね。当てはまるものがある人はぜひ申告しましょう。

「控除」は大変お得な仕組みですが、申告しないと恩恵を受けられません。税金のことは会社がやってくれるから確定申告なんて関係ないんだ~という人は、受けられるはずの控除を逃しているかも。

お花屋さんで正社員で働いていても、年間の医療費が10万円以上あったり、住宅ローンを組んでいたり、ふるさと納税をした人などは、確定申告をすれば税金が返ってくるかもしれませんよ。

実際に、私たちが確定申告でやること。

だいたいの仕組みがわかったところで、では私たちは何を計算すればいいのか。

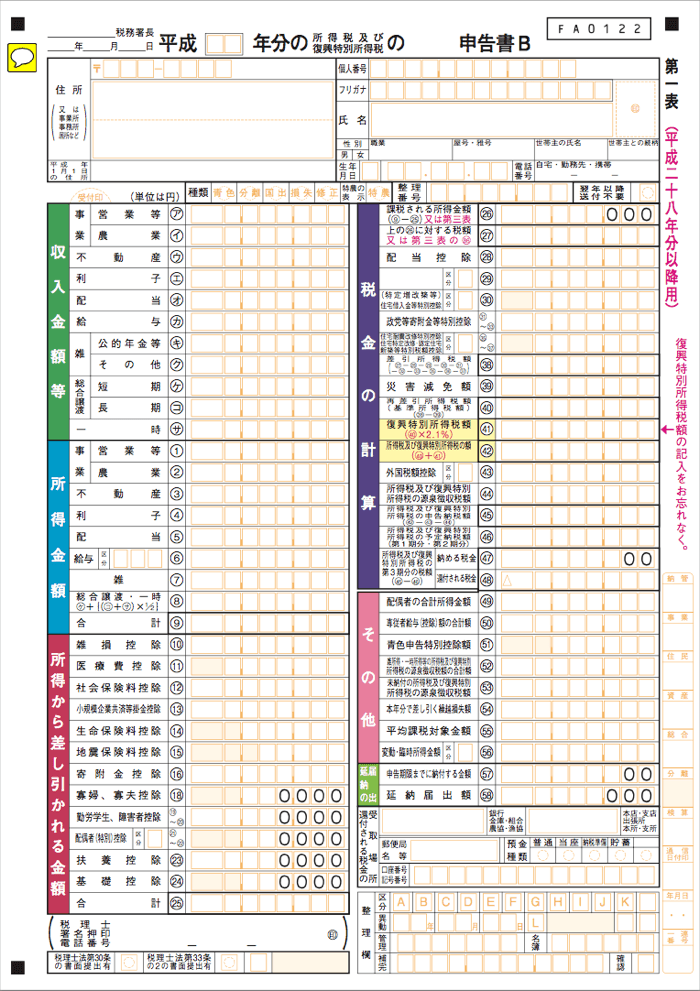

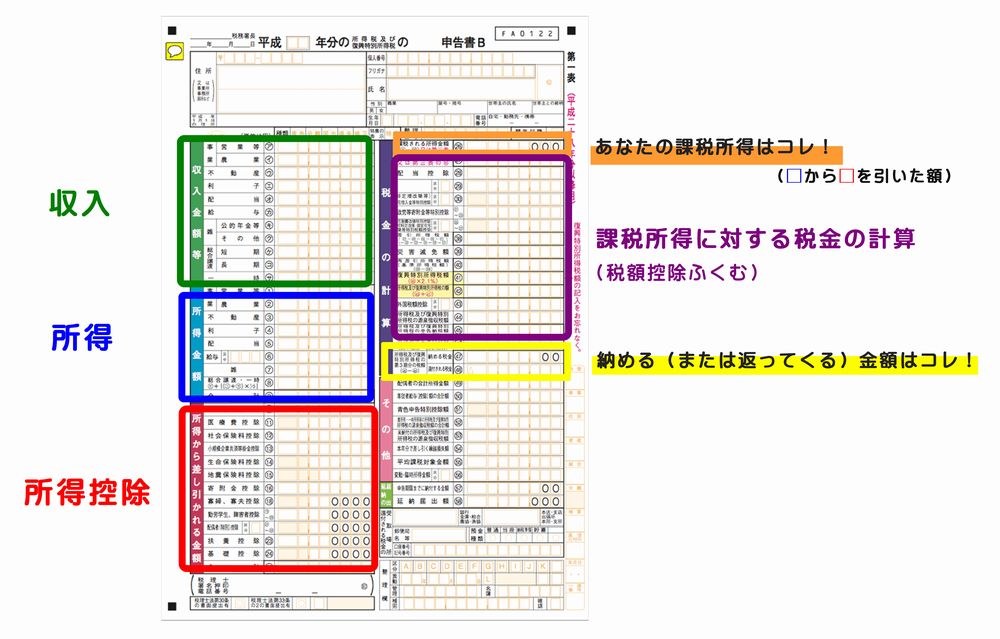

最終的な目標は、この書類を完成させることです。

「所得税及び復興特別所得税 申告書B 第1表」です。

(*会社員やアルバイト・パート(給与所得・雑所得・配当所得・一時所得だけ)の方のための「申告書A」というのもあります。Bの簡易バージョンですね。)

今までお話してきたことを当てはめると、この1表はこういうこと。

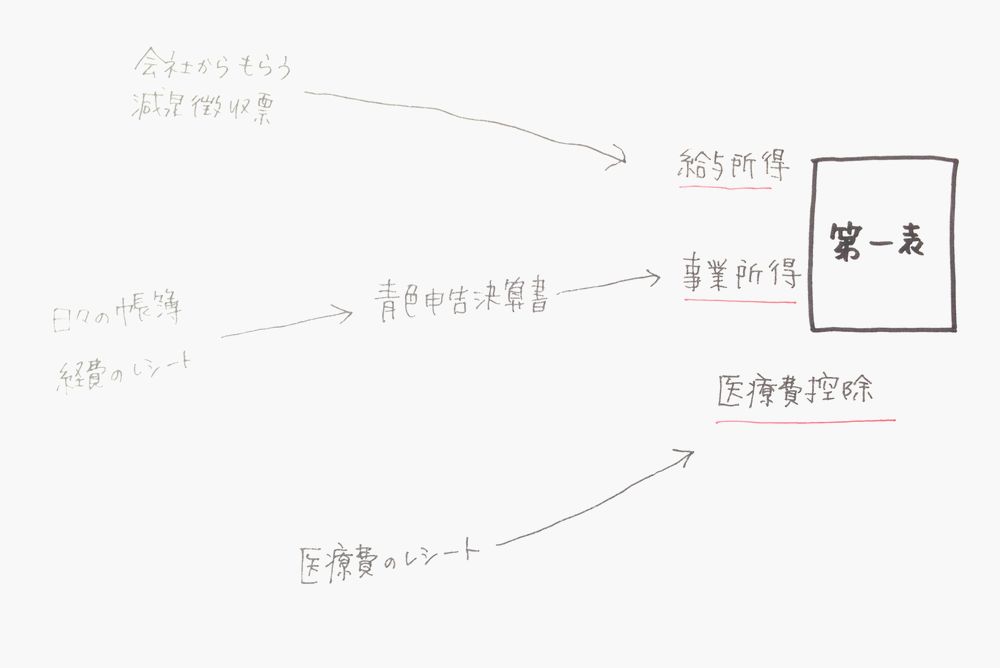

この「第1表」に反映させる数字を出すために色々な付表があり、それらを入力していくことで「第1表」が完成する仕組みです。

国税庁のホームページに「確定申告書類作成コーナー」があり、実際の作業はここでします。

ここで作りたい書類を選び、数値を入力していけば、計算は勝手にやってくれるという仕組み。

私たちがやることは、入力する数値を用意するのみなのです。

(日常的に帳簿付けや領収書の整理をしておけば、大したことではない…はず。涙)

まとめ。

本業とは別に副業を持っている人や、小さく事業を起こす人なども増えてきて、「確定申告」が必要になる人も多いのではないでしょうか。

まずは大まかな枠組みを知っておくと、自分に必要な書類は何なのかを把握しやすいと思います。

(ちなみに、今回の記事に使ったメモや図は、会計事務所で確定申告の手伝いバイトをしていたとき習ったものをもとにしました。それはそれは高所得な人の確定申告書類をたくさんつくったので、世の中の仕組みをチラリと覗いた気分になったものです。なんでもやってみるものですね…)

仕組みを知ればけっこう面白い確定申告。がんばって乗り切りましょう!

フリーランスはじめの一歩でわかりやすい本といえばこれ。発行は2005年ですが、増刷ごとに内容は修正されているので、古本ではなく新しい刷を買う方がよいです。

補足:所得税以外の確定申告もあります。

今回取り上げたのは「所得税」についてですが、それ以外でも申告が必要になる場合があります。

例えば、財産の贈与を受けた場合は「贈与税」の申告が必要。個人事業主で一定以上の売り上げがある場合は「消費税」の申告も必要です。